Après un long suspens, S&P n’a finalement pas (encore) dégradé la note de la France. Comme la perspective reste négative, elle le fera probablement dans les prochains mois, comme l’a fait il y a quelques semaines sa concurrente Fitch. En effet, les années passent et régulièrement, les agences de notation dégradent leur appréciation de la solidité de la dette publique française, sanction logique de son expansion continue. Bruno Le Maire s’en plaint, mais qu’espérait-il, lui qui a endetté la France de 1 000 milliards d’euros supplémentaires ? D’autres critiquent ces agences, mais elles ne sont que le thermomètre de la fièvre de l’endettement qui les anime. Le pire est que ces notations d’agences américaines sont en réalité probablement beaucoup trop élevées. Explications.

Abonnement Élucid

Le 2 juin, l’agence de notation Standard and Poor’s (S&P) n’a finalement pas dégradé la note de la dette publique française, probablement pour se différencier de sa concurrente Fitch, qui a dégradé la France le 1er mai 2023. Mais comme S&P a assorti le maintien de sa note à une « perspective négative », cela signifie qu’une dégradation adviendra probablement d'ici quelques mois. Rendez-vous à la fin de l'année.

Ce mouvement n’est pas nouveau, la France avait déjà perdu son fameux « triple A » (la note maximale) en 2011 et son AA+ (la 2e meilleure note) en 2012. Avec cette nouvelle dégradation, de AA à AA-, la dette française passe donc au 4e cran de qualité.

Les agences de notation financières sont des entreprises dont le rôle est de donner une évaluation du risque de non-remboursement des emprunts d'une entreprise, d'une collectivité locale ou d’un État. Cela permet aux prêteurs de décider ou pas de prêter leur argent à ces emprunteurs, et surtout d’en fixer la rémunération : plus le risque de défaut est grand, plus le taux d’intérêt demandé sera élevé. Cette activité est en soi tout à fait logique et utile si elle est bien faite, ce qui n’était pas le cas avec les crédits subprimes en 2006 par exemple.

Le marché des agences est un oligopole : trois agences seulement se partagent 95 % des notations dans le monde. Il s’agit de Standard & Poor’s, Moody’s (40 % du marché chacune) et Fitch (15 % du marché). La grosse centaine d’autres agences se partagent les 5 % restants. Ces trois agences américaines utilisent un système de notation assez obscur composé de lettres et de signes + ou -, allant de AAA, la meilleure note possible, à D pour les défauts de paiement.

Récemment, ces notations ont été instrumentalisées par le gouvernement français pour justifier sa scandaleuse réforme des retraites. Mais cette tactique s’est retournée contre lui. Présentée comme « nécessaire » au maintien de la note française, la réforme des retraites a, au final, servi d’argument aux agences pour dégrader la note française :

Les raisons avancées par Fitch pour la dégradation de la France

Voici un résumé des raisons de la dégradation avancées par Fitch dans son analyse. Cela nous donne un intéressant audit indépendant de la propagande du gouvernement Macron :

« Indicateurs budgétaires faibles : Les indicateurs budgétaires sont plus faibles que ceux des pays équivalents et Fitch s'attend à ce que le rapport dette publique/PIB reste sur une tendance légèrement en hausse, reflétant des déficits budgétaires relativement importants et des progrès modestes en matière d'assainissement budgétaire. Nous prévoyons un déficit budgétaire de 5,0 % du PIB cette année, supérieur aux 4,7 % de 2022, en raison d'une croissance économique plus faible et de dépenses indexées sur l'inflation plus élevées qui s'opposeront au coût net […] de la poursuite de l'abandon progressif des mesures de soutien (post-)pandémique.

Le déficit devrait tomber à 4,7 % l'année prochaine avec la suppression progressive des mesures de soutien à l'énergie. Les déficits de ces deux années sont bien supérieurs aux médianes des pays classés “AA” de 2,3 % et 0,9 %, respectivement. […] L'assainissement budgétaire au cours des années précédant la pandémie a été faible, malgré une période de croissance plus forte, et la plupart des mesures d'assainissement visant à atteindre les objectifs de dépenses réelles à moyen terme doivent encore être précisées.

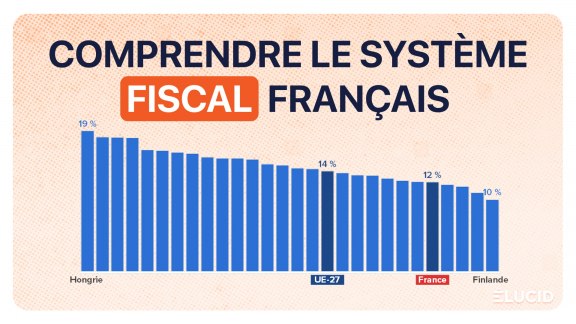

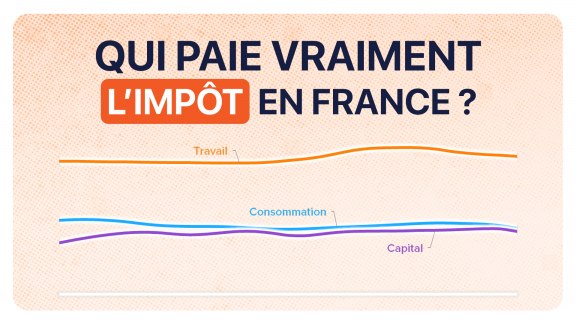

Rigidité des dépenses, trajectoire incertaine des recettes : À court terme, les pressions sur les dépenses resteront élevées, étant donné qu'un tiers des dépenses sont indexées sur l'inflation. […] Le gouvernement prévoit de continuer à mettre en œuvre des mesures visant à réduire la charge fiscale publique nette, comme la réduction récente du taux de l'impôt sur les sociétés de 33 % à 25 %.

Dette publique élevée : la dette publique représentait 111,6 % du PIB à la fin de l'année 2022, soit la plus élevée des États souverains notés “AA” et plus du double de la médiane “AA” de 48,4 %.

Augmentation des charges d'intérêt : L'augmentation des charges d'intérêt rendra l'assainissement budgétaire plus difficile. Les charges d'intérêt ont fortement augmenté l'année dernière, de 15,2 milliards d'euros, soit 0,6 % du PIB, ce qui est presque entièrement dû à une hausse temporaire des paiements d'intérêts sur les obligations indexées sur l'inflation (OATi, OAT€i). […]

Nous prévoyons que le versement d'intérêts atteindra 4 % des recettes d'ici 2024, contre 2,9 % pour la médiane des pays AA. […] Les écarts par rapport aux obligations allemandes ont augmenté pour atteindre environ 50 points de base, contre environ 30 points de base au cours des deux dernières années. »

En résumé, le gouvernement n’a pas assaini ses finances, ni avant la crise du Covid ni après. Comme il s’obstine non seulement à ne pas vouloir augmenter les impôts (des plus riches et des grandes entreprises), mais qu’en plus il continue de les baisser, le gouvernement doit donc diminuer ses dépenses. Fitch nous indique que le gouvernement a décidé d’arrêter de soutenir l’économie et de subventionner l’énergie, ce qui va avoir de graves répercussions sociales et économiques. Le déficit comme la dette sont hors normes par rapport aux autres États notés AA.

Enfin, Fitch constate que les marchés financiers ont déjà dégradé la France, l’écart de taux avec l’Allemagne ayant nettement augmenté. Comme on le disait, les agences sont souvent dans la réaction face à la réalité financière, ce qui montre qu’elles sont en réalité trop accommodantes. Fitch poursuit :

« Croissance plus faible : Fitch prévoit que l'économie française croîtra de 0,8 % cette année […] Notre révision de la croissance reflète un resserrement monétaire plus rapide et une croissance mondiale plus faible, des tendances inflationnistes plus persistantes et une confiance des consommateurs relativement faible. […]

Nous avons réduit notre projection de croissance pour 2024 à 1,3 %, contre 1,9 % lors de la dernière évaluation, principalement en raison des perspectives d'augmentation des taux d’intérêt. […] Fitch prévoit que les pressions inflationnistes s'atténueront au second semestre 2023 en raison d'un effet de base, et que l'inflation s'établira en moyenne à 5,5 % en 2023, avant de tomber à 2,9 % en 2024. […]

L'instabilité sociale complique l'action politique : Fitch estime que les pressions sociales et politiques illustrées par les manifestations contre la réforme des retraites compliqueront le redressement des finances. Le gouvernement Macron a perdu sa majorité lors des élections de juillet 2022 et a contourné un vote à l'Assemblée nationale en utilisant les pouvoirs constitutionnels de l'article 49.3 pour adopter la réforme controversée des retraites. Cette décision a donné lieu à des manifestations et à des grèves dans tout le pays et renforcera probablement les mouvements radicaux et contestataires.

L'impasse politique et les mouvements sociaux (parfois violents) constituent un risque pour le calendrier de réformes de Macron et pourraient faire pression en faveur d'une politique fiscale plus expansive ou d'un renversement des réformes précédentes. »

Les prévisions de croissance 2023 et 2024 sont donc faibles, en raison de la hausse des taux d’intérêt et de la faible confiance des consommateurs, que nous venons justement d’analyser dans un récent article. « L’impasse politique » dans laquelle s’est jeté Macron – pour une réforme injuste et parfaitement dispensable – a créé des troubles sociaux qui ne peuvent qu’inquiéter les investisseurs. L’incompétence politique de ce président jamais élu avant 2017 joue ainsi gravement contre les intérêts du pays.

Cependant, l’agence Fitch fait preuve d’une certaine naïveté, en reprenant la propagande gouvernementale à son compte sur plusieurs sujets :

« Rattrapage du marché du travail : Le marché du travail français continue de s'améliorer, réduisant l'écart avec les moyennes de l'UE et les pays comparables en ce qui concerne les taux de chômage, d'emploi et de participation au marché du travail. La solidité du marché du travail français reflète en partie le succès des réformes passées, notamment les programmes d'apprentissage et les investissements dans l'éducation et la formation.

Les réformes récentes du système de retraite et du régime des allocations de chômage pourraient soutenir davantage le marché du travail et éventuellement améliorer les perspectives de croissance à moyen et long terme. […]

Secteur bancaire sain et stable : Fitch considère que la hausse des taux d'intérêt et les récentes perturbations bancaires présentent des risques limités pour le secteur bancaire français […]

ESG, Gouvernance : La France a un classement WBGI élevé (81,9), reflétant sa longue histoire de transitions politiques stables et pacifiques, de droits bien établis pour la participation au processus politique, de fortes capacités institutionnelles, d'un État de droit efficace et d'un faible niveau de corruption. »

Fitch gagnerait donc à consulter notre récent article sur le chômage, qui démonte grandement les magouilles statistiques de la propagande gouvernementale sur ce sujet.

Concernant S&P, l'AFP indique que « [le maintien de la note] est principalement dû à la révision de la stratégie de consolidation budgétaire du gouvernement », en citant comme faits positifs, outre la réforme des retraites, « la fin programmée des aides énergétiques à la faveur de la baisse des prix des hydrocarbures ».

Ainsi, si l'agence n'a pas dégradé la France, c'est bien parce que le gouvernement va lancer une cure d'austérité et cesser d'aider au maintien du pouvoir d'achat des Français. Les problèmes économiques vont donc prochainement s'aggraver. S&P conclut enfin par un avertissement :

« Nous pourrions abaisser la note de la France au cours des 18 prochains mois si la dette des administrations publiques en pourcentage du PIB ne diminue pas régulièrement au cours de la période 2023-2025 ou si les dépenses d'intérêts des administrations publiques augmentent au-delà de 5 % des recettes. »

La réponse de Bruno Le Maire à Fitch

En réponse à la dégradation de Fitch, Bruno Le Maire a déclaré ceci dans un très bref communiqué :

« [Bruno Le Maire] rappelle que l’agence Moody’s a fait une évaluation différente la semaine précédente en ne rouvrant pas la question de la notation de la dette française. […]

Cette décision résulte notamment d’une appréciation pessimiste de Fitch quant aux perspectives de croissance de la France et de sa trajectoire de dette. Elle sous-évalue les conséquences des réformes de structure adoptées depuis plusieurs mois par le gouvernement français : réforme de l’assurance chômage, réforme des retraites, baisse des impôts de production.

[Bruno Le Maire] rappelle la détermination totale du Gouvernement à rétablir dans les quatre années qui viennent les comptes publics afin de revenir à un déficit public de 2,7 % en 2027 et de faire baisser la dette de manière continue. Cette détermination a été réaffirmée par la présentation d’un programme de stabilité accélérant le désendettement de la France. »

On a donc un ministre de l’Économie et des Finances qui, face à une dégradation de la note française justifiée par un déficit public inquiétant, rétorque que :

- - Fitch est pessimiste, car elle ne prend pas assez en compte le fait qu’il a diminué les recettes [sic. !] ;

- - que dans 4 ans, il aura le niveau de déficit que le traité de Maastricht nous interdisait de dépasser ;

- - et qu’il se fait fort de « baisser la dette » comme jamais – sachant qu’il restera donc « en même temps » en déficit, ce qui sera un sacré exploit mathématique, inégalé à ce jour.

Fin mai, il s’est d’ailleurs démené pour faire les yeux de Chimène à S&P pour éviter une seconde dégradation, en entretenant des « discussions très étroites » avec l'agence – un nouvel opus des fameux #BrunoDemande.

Ces petits "arrangements entre amis" avec S&P ont donc pour le moment payé, mais probablement pas pour très longtemps au vu de la gestion des finances publiques, ce qu’indique bien la perspective négative de l’agence.

Bruno Le Maire est même allé à la radio rabâcher son souhait « d’accélérer le désendettement de la France » (inutile d’accélérer, il suffit simplement de commencer), et raconter sa rencontre avec S&P.

Assurément, l'un des critères d’embauche fondamental en Macronie est la capacité à raconter strictement n’importe quoi avec la plus grande assurance, comme ici avec cette « accélération de la réduction de la dette publique ». On rappellera que Bruno Le Maire et, de très très loin, le ministre qui a le plus endetté la France, avec près de 1.000 Md€ de dette « Le Maire » sur les 3 000 Md€ de dette publique, autre record inégalé...

Le taux moyen des emprunts d’État étant actuellement, et sans doute pour longtemps, de 3 %, la politique de Burno Le Maire correspondra donc à terme à un surcoût de 30 Md€ chaque année, pour très longtemps, soit deux fois et demie les économies (à terme) de la réforme des retraites ou le coût de deux porte-avions.

Enfin, si le ministre parle d'un ratio dette/PIB qui pourrait un peu baisser, c'est uniquement à cause de l’inflation élevée qui accélère (fictivement) le PIB plus vite que la dette n’augmente : c'est donc tout sauf une diminution de la dette.

Où en sommes-nous ?

Suite à la dégradation de la note de la France (en considérant que la note d’un pays est la note minimale des 3 agences), la situation est la suivante :

On observe bien les effets de la crise de 2010-2012 sur les notes des États. Il est frappant de constater qu’à part l’Espagne, aucun grand État n’a vu sa notation relevée depuis 10 ans : les notes ont baissé ou au mieux stagné. C’est logique, l’endettement public n’a fait qu’augmenter hors de toute raison – à part en Allemagne.

Notons que, quand l'agence Fitch a dégradé la France, elle a passé sa note d'environ 17/20 à 16/20. On pourrait dire que c'est une différence risible, et que les notes restent très hautes. Mais on parle ici d'États, donc de structures qui sont censées avoir la meilleure note possible dans chaque pays. Et de ce niveau découleront les notes des entreprises de ce pays, partant des meilleures, qui seront 1 ou 2 crans en dessous de celui de l'État, aux moins solides. 16/20, cela commence donc à être vraiment faible pour un État : c'est le signe d'une très mauvaise gestion.

Mais le pire est que les États ne valent, à l'évidence, même plus 16/20. Il est très étonnant que les notes des États n’aient pas continué à diminuer depuis 2015, alors que leur endettement ne cessait d'augmenter. Surtout celui de la France, qui a désormais un niveau de dette équivalent à celui de l'Espagne : qu'est-ce-qui peut donc justifier 4 ou 5 niveaux d'écart entre la notation de ces deux grands pays ? Aucun ne va volontairement faire défaut sans raison, et ce sont les mêmes mécanismes de défiance des prêteurs qui pourrait les y pousser, d'ailleurs probablement en même temps. On voit bien qu'il y a un souci de notation bien trop clémentes.

Quoiqu’il en soit, la situation en Europe est actuellement la suivante.

Les pays permettant un investissement relativement sécurisé se réduisent donc comme peau de chagrin, et se limitent désormais principalement à l’espace d’influence allemand et à la Scandinavie.

Les agences de notation : anges ou démons ?

Les agences de notation sont largement critiquées, mais souvent de façon exagérée. On confond en effet parfois le thermomètre – qui, certes, fait parfois un peu monter la fièvre – et la maladie.

Tout comme les agences évaluent les risques de défaut des entreprises, elles évaluent également ceux des États. Cependant, ces notations ne sont généralement pas sollicitées par ces derniers, et les agences ne sont donc pas rémunérées pour ce travail. Elles le font plus comme une forme de publicité, et les États jouent en général leur jeu pour maximiser leur note et rassurer les investisseurs. Chacun y trouve son compte.

Cependant, si la notation des entreprises obéit à des règles relativement simples en fonction de critères objectifs de l’entreprise, la notation des États est beaucoup plus subjective, puisque contrairement à une entreprise, le défaut de paiement d’un État est beaucoup plus de nature politique qu’économique.

En effet, un État n’est techniquement jamais en faillite puisqu'en théorie, il pourrait toujours lever tous les impôts nécessaires et saisir tous les actifs des particuliers. Cependant, en pratique, quand la charge est trop lourde, il préfère ruiner ses créanciers que sa population. C’est exactement ce qui est arrivé en Grèce en 2012 ; c’est pourquoi les facteurs institutionnels (politique, économique, gouvernance, etc.) représentent une part importante et subjective de la note (le tiers chez S&P par exemple).

Précisons un point très important. Si les notes des États baissent, cela va renchérir le coût de leurs prochains emprunts. Mais il y a un seuil très important, car ces notations ont été intégrées dans la réglementation. Quand une notation passe de BBB- (niveau actuel de l’Italie) à BB+, on passe de titres de la catégorie « investissement » à celle de « spéculation », c’est-à-dire que les investisseurs institutionnels, type assureurs ou fonds de pension, n’ont plus le droit d’en posséder. Ce qui détruit une part importante de la demande et ne peut que créer de grosses difficultés pour l’État en question à se financer.

Les agences ont été beaucoup critiquées pour leur rôle dans la crise grecque, en ayant longtemps été laxistes avec ce pays, trop bien noté, et en ayant procédé trop tard à de multiples dégradations rapprochées. C’est vrai pour le laxisme, mais les dégradations ont en fait plutôt suivi le mouvement des marchés, elles ne l’ont pas précédé. Et sans les agences, la crise aurait très probablement eu lieu de la même façon, la dette et les manipulations du gouvernement grec ne pouvant monter jusqu’au ciel.

Il est cependant vrai que les dégradations participent au soutien de mouvements spéculatifs contre les États en difficulté. Mais ces derniers ne sont en difficulté que parce que leur endettement atteint en réalité des niveaux insoutenables, car ils n’ont pas voulu appeler les impôts nécessaires à leur politique.

Elles sont également critiquées comme « agents du néolibéralisme », car les gouvernements se retranchent derrière elles pour justifier leurs réformes néolibérales. Ces agences ne sont certes pas des bastions communistes et ne désapprouvent nullement les politiques néolibérales, mais il ne faut pas confondre « assainissement budgétaire » et « austérité » : les prêteurs ont intérêt, pour la sécurité de leur épargne, à lutter contre les déficits et l’augmentation de la dette, c’est vrai. Mais cela peut parfaitement passer par une augmentation des impôts (des plus riches), compatible avec une politique sociale. Bref, cet argument est souvent une nouvelle malhonnêteté des gouvernements, comme on vient de le voir avec le cas de la réforme des retraites.

Cependant, comme le rappelle Christopher Dembik, analyste chez Saxo Banque, « la vraie capacité aujourd'hui de contraindre un gouvernement, ce sont les marchés financiers ». D’un côté, cela pose un problème démocratique, mais de l’autre, comme le disait Napoléon, « la main qui donne est au-dessus de la main qui reçoit ». Un gouvernement ne peut « en même temps » se mettre en état de forte dépendance envers les marchés financiers pour son financement (car il refuse de lever les impôts nécessaires) et vouloir être souverain. La souveraineté de l’État commence par l’indépendance financière, et cela tombe bien, c’est parfaitement possible à obtenir pour la puissance publique si elle le veut.

Le privilège de l’Occident qui s’auto-note

Le principal problème avec les notations des États par les agences est en réalité tout autre. Puisque les trois agences sont américaines et qu’elles travaillent pour le secteur financier occidental, elles ne vont donc pas sciemment prendre le risque de le mettre à terre en étant sévères avec les grands États systémiques, à commencer par les États-Unis et le Royaume-Uni, centres financiers mondiaux. Un jugement trop négatif pourrait déclencher une crise financière cataclysmique.

Les pressions sont d’ailleurs très fortes sur ces agences. Ainsi, le 6 avril 2012, la petite agence américaine Egan-Jones a, pour la seconde fois en quelques mois, dégradé la note des États-Unis, la plaçant à AA. Dès le 24 avril 2012, le régulateur américain (SEC) portait plainte contre elle sur des sujets réglementaires. L’agence estimait que « l'action de la SEC est inexplicable si ce n'est comme une volonté de nous faire taire et de maintenir le statu quo du monopole des agences payées par les émetteurs ». Le patron de l'agence, Sean Egan, ajouta : « Nous nous défendrons vigoureusement contre ses accusations [et] nous ne laisserons personne nous intimider ».

Le 12 septembre 2012, l’agence dégrada de nouveau la dette américaine à AA- en raison du lancement des opérations de planche à billets. Le 22 janvier 2013, le contentieux avec les autorités fut résolu par un accord amiable sur le paiement d’une amende et une interdiction pour l’agence de noter des États pendant 18 mois. Le message a été entendu : l’agence Egan-Jones a ensuite repris ses notations... à l’exception des États-Unis qu’elle ne note plus depuis 2013.

La Chine n’a évidemment pas ces problèmes, et son agence la plus connue, Dagong, ne se prive pas de noter les États occidentaux sans complaisance depuis 2012. On le voit ainsi pour la France, notée A+ par Egan-Jones et seulement A par Dagong.

Les écarts entre agences peuvent cependant être bien plus importants. Comme on peut le constater, Dagong et Egan-Jones notent plus durement la plupart des pays.

Un article de 2012 des Échos était titré : « Dagong est dur avec les Occidentaux, clément avec la Chine ». C’est sans doute assez vrai, mais à cette époque, la dette publique chinoise ne représentait que 34 % du PIB. Ella a cependant doublé en 10 ans sans que la notation de Dagong soit changée, ce qui n’est pas normal.

Cependant, le vrai problème est que la presse ne relève jamais que les agences américaines sont « dures avec les pays émergents, clémentes avec les Occidentaux ». Leurs notations ne sont en effet pas réalistes, ce dont convenait d’ailleurs Patrick Artus en 2011 :

Considérant tous ces biais toujours en faveur des États, un investisseur prudent devrait donc ne prendre en compte pour la note d’un État que la notation minimale des 5 agences dont nous avons parlé. Cela donnerait le résultat suivant, qui semble beaucoup plus proche de la réalité, tout en sachant que cette vision est probablement encore trop optimiste :

Conclusion

La dégradation récente de la note française par Fitch est hélas parfaitement logique au vu du laxisme budgétaire d’Emmanuel Macron, qui gère les finances du pays comme il a géré ses finances personnelles.

Quelles en sont les conséquences ? Les grands médias, comme à chaque fois, ont tout fait pour relativiser les conséquences de ces décisions :

À court terme, les taux d’emprunt de l’État français devraient s’écarter de ceux de l’Allemagne. Mais probablement assez peu. Le rapport de Fitch a constaté que cet écart avait déjà augmenté, ce qui signifie que les marchés financiers avaient de facto déjà dégradé la France.

Mais en augmentant le taux des emprunts d’État, les marchés augmentent donc le taux « sans risque » (en théorie) en France, ce qui signifie que les taux d’emprunt de toutes les entreprises vont augmenter, et que leur valeur à l’achat va diminuer. Et les intérêts supplémentaires à payer vont alourdir encore plus les déficits (effet boule de neige), ce qui servira de nouveau de justification au gouvernement pour lancer d’autres « réformes » néolibérales et antisociales.

Une telle situation enlève une brique de plus au mur de la confiance des marchés. Or, de telles actions ne sont pas linéaires : on peut enlever plein de briques sans que le mur bouge, mais un jour, une brique en moins le fait s’écrouler. Car finalement, la confiance est fondamentalement binaire, elle est là ou elle n’est plus là. C’est exactement ce qu’on a vu avec la Grèce ou l’Italie. Soulignons que cette dernière était notée en 2007 comme la France l’est aujourd’hui. Cinq ans plus tard, elle était presque à terre...

Dans un article sur la dette publique, l’économiste Éric Heyer écrit : « Si la France reste bien notée, c’est parce qu’il n’y a pas de récession en vue à court terme, que le pays sait lever l’impôt, qu’il n’y a pas de leader extrémiste au pouvoir… ». Cette phrase est très intéressante pour comprendre la problématique actuelle. Oui, tant qu’il n’y a pas de « leader extrémiste » tout va bien (en théorie). Mais s’il en arrive un que se passe-t-il ? Surtout qu’avec les néolibéraux, « l’extrémisme » se cache derrière chaque opposant...

Imaginons que Macron démissionne cette année et qu’on arrive à un second tour Mélenchon/Le Pen, que se passera-t-il dans les mois qui suivront au niveau des marchés financiers ? Il n’est pas besoin d’être devin pour anticiper une explosion des taux d’intérêts français, qui feront fuir la confiance, précipitant une crise comme en Grèce en 2012, dont on aura du mal à se sortir cette fois.

Oublions l’aspect politique, et raisonnons sur l’aspect notation. Si une telle crise arrivait, la notation de la France serait alors dégradée, ce qui permettrait aux investisseurs par exemple de ne pas prêter à la France en 2023. Mais que se passerait-il pour les prêteurs de 2022 sur 10 ans, qui avaient fait confiance aux agences notant le pays AA ? On voit bien que la notation les aurait induits en erreur. Elle devrait tenir compte de ces risques, ce qu’elle ne fait pas, à l’évidence.

C’est comme si vous prêtiez 10 000 € à un célibataire pouvant rembourser. Mais que vous appreniez que, si par hasard il se mariait, alors il ne vous rembourserait pas, dilapidant l’argent dans le mariage. Tant qu’il est célibataire, il est « AAA », mais s’il se marie, il devient « C ». Allez-vous vraiment prendre le risque de prêter ? Et donc, un tel emprunteur est-il vraiment AAA ? Non, à l’évidence... et c'est la même chose pour les États.

Même si c’est peu populaire à dire, au final, c’est finalement la complaisance des agences de notation envers les États occidentaux, bien plus que leur sévérité, qui risque d’aboutir à la crise du siècle. Combattre le surendettement (notamment par l'imposition des plus riches et non pas par l’austérité), c’est combattre au final les politiques néolibérales et les crises des dettes publiques, et retrouver une vraie souveraineté politique.

Photo d'ouverture : Le ministre français de l’Économie et des Finances Bruno Le Maire quitte le palais présidentiel de l’Élysée après le conseil des ministres hebdomadaire, à Paris le 16 mai 2023 - Emmanuel Dunand - @AFP

Cet article est gratuit grâce aux contributions des abonnés !

Pour nous soutenir et avoir accès à tous les contenus, c'est par ici :

S’abonner

Accès illimité au site à partir de 1€

Déjà abonné ? Connectez-vous

6 commentaires

Devenez abonné !

Vous souhaitez pouvoir commenter nos articles et échanger avec notre communauté de lecteurs ? Abonnez-vous pour accéder à cette fonctionnalité.

S'abonner