La crise de 2008 devait sonner le glas de notre système monétaire fondé sur la dette avec intérêts. La crise dite des subprimes, soit l’effondrement du château de cartes des crédits immobiliers américains, a provoqué à son tour l’effondrement d’un château de cartes bien plus grand : celui de la finance internationale...

Abonnement Élucid

Cette analyse d'Anice Lajnef est en deux parties. Découvrez la suite en cliquant ICI !

La finance et la dette

La finance n’est rien d’autre que le business de la dette. Cette dernière est sa matière première : la finance émet de la dette, puis la fait circuler, la fait rouler (soit le fait d'emprunter pour rembourser la dette précédente), la restructure, la titrise, etc. Mais comment la finance a-t-elle pu devenir à ce point hégémonique si celle-ci ne repose que sur de la dette ?

La dette est un fardeau social porté par les individus. Un fardeau puissant devenu presque un outil d’aliénation. Celui qui ne paye pas ses dettes devient coupable d’une faute, il est excommunié de la société. La finance quant à elle – « la main du dessus » dans les contrats de prêts – a le droit de vie ou de mort sociale, tout autant sur les individus que sur les États qui font défaut à leurs engagements en ne s’acquittant pas de leur dette.

Si par moment la dette est une solution de dernier recours pour des ménages qui n’arrivent pas à joindre les deux bouts, le plus souvent elle répond à l’impatience des consommateurs qui sont pressés d’assouvir leurs envies matérielles. Il est aisé de pointer du doigt le financier, mais il faut reconnaître que la finance répond à une demande des impatients : celle d’accélérer le temps, d’assouvir des envies aujourd’hui plutôt que demain !

Mais comme tout service rendu, cette accélération du temps offerte par le financier a un coût humain : celui de perdre une partie de sa liberté (car un ménage endetté est continuellement emprisonné par l’idée de rembourser sa dette), mais aussi celui de sacrifier son temps pour travailler davantage afin de payer les intérêts (contraint dans certains cas d’exercer un métier qui ne lui plaît pas forcément, mais qui permet d’assurer le remboursement des mensualités).

Ainsi, la dette permet au financier de faire commerce du temps : il amène à aujourd’hui le fruit de votre travail futur, tout en prenant sa part lorsque vous aurez fini de lui payer la somme empruntée et que vous continuerez à lui payer les intérêts ! La dette est une arme puissante entre les mains des financiers qui pourrait expliquer à elle seule pourquoi la finance a pris le dessus sur notre économie et sur notre société dans son ensemble.

La finance et la monnaie

Comme si le pouvoir d’endetter son monde ne suffisait pas, la finance a pris au cours du temps le contrôle sur un outil tout aussi puissant pour asseoir son pouvoir, à savoir la monnaie, en profitant de la confiance que les individus portent en cette dernière. Au cours des siècles, la plus grande ingéniosité de la finance a été de faire de la monnaie la coquille de la dette.

En effet, de nos jours, l’immense majorité de la monnaie est créée par les banques commerciales lors de l’octroi d’un crédit à un ménage ou à une entreprise, ou lors de l’achat de l’émission d’une dette d’État ou de multinationale. Ce pouvoir de création monétaire est immense. Lorsqu’un individu, une entreprise, un État, demande à s’endetter, il confère à la banque le pouvoir de créer la monnaie correspondante, dans la mesure où les emprunteurs sont capables de rembourser. La banque n’a guère besoin de posséder les sommes prêtées, il lui suffit d’en disposer une infime partie de côté, au cas où les choses se passeraient mal et où quelques emprunteurs feraient défaut.

Pour comprendre à quel point la dette a « colonisé » notre monnaie, il suffit de se dire qu’aux billets et aux pièces près, la monnaie disparaitrait si tous les endettés remboursaient en même temps toutes leurs dettes. Sachant que de nos jours, la majorité (plus de 90 %) de la monnaie est constituée de lignes de compte sur des registres informatisés logés dans les serveurs des banques, et que les pièces et les billets ne représentent qu’une petite partie de la monnaie, on se rend compte à quel point la dette a pris en otage la monnaie.

Or, la monnaie est aussi un liant social. C’est une convention sociale puissante qui renferme en elle la confiance de chaque agent économique. Nous sommes prêts à vendre notre travail contre de la monnaie, car nous avons confiance en elle ; nous savons que cette monnaie est une convention sociale, qui conserve (plus ou moins bien) son pouvoir d’achat quand elle est dépensée au moment opportun. La finance a donc réussi à marier sa matière première, la dette, avec une convention sociale qui renferme notre confiance, la monnaie. Comment voulez-vous qu’elle ne soit pas puissante ?

La fuite en avant

Après la crise de 2008 et l’effondrement annoncé du système-dette, les banques centrales ont décidé d’agir dans l’urgence pour repousser à plus tard l’effondrement du château de cartes. En effet, pour éviter « l’effet domino » (une faillite en entraînant une autre), système inhérent à la finance, les banques centrales ont créé de la monnaie à partir de rien, en appuyant sur un clavier d’ordinateur, pour inonder les marchés financiers de nouvelles liquidités, et ce par un mécanisme complexe : l’achat de titres de dettes d’états et de multinationales sur le marché secondaire.

Jouant auparavant le rôle d’arbitre au-dessus de la mêlée des marchés, les banques centrales sont devenues de « vulgaires acteurs financiers ». La monnaie centrale était créée, puis échangée contre des dettes. Ce qui revient dans l’Ancien Monde à transformer du plomb (les dettes d’États et de multinationales) en or (la monnaie centrale). Avec les taux négatifs très répandus jusqu’en 2021, les banques centrales donnaient paradoxalement plus de valeur au plomb qu'à l'or. Cela aurait dû sonner comme un « red flag » (drapeau rouge) sur les dérives des politiques monétaires des banques centrales occidentales.

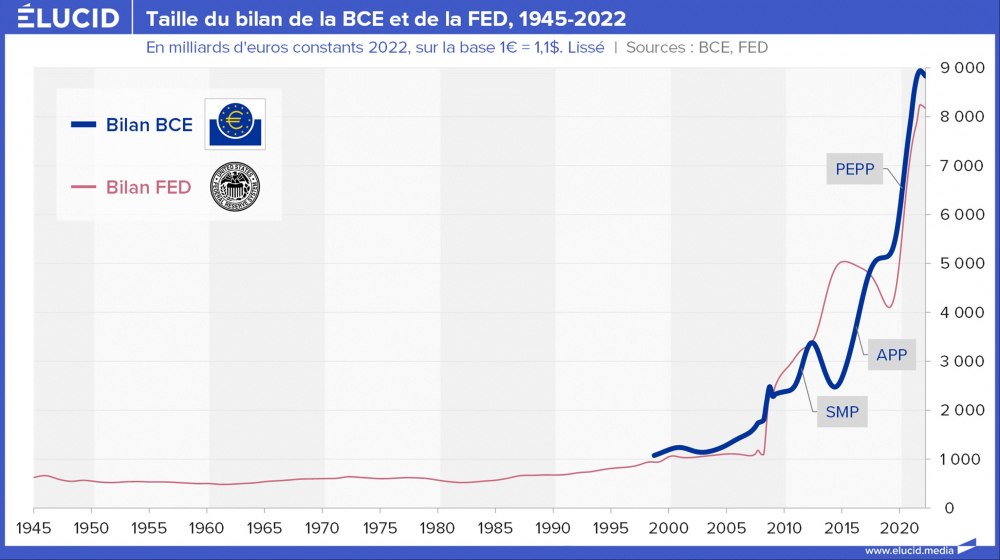

Ces dysfonctionnements monétaires, nommés officiellement « politiques monétaires non conventionnelles », ont été permis grâce à une expansion monétaire historique : les bilans des banques centrales entre 2008 et 2022 ont été multipliés par 7, avec une accélération soutenue de la création monétaire au moment de la crise sanitaire.

L’inflation monétaire

Cette création monétaire des banques centrales, initiée après la crise des subprimes, a permis lors de son instauration de limiter les pertes des banques, puis de les éponger. Les bilans des banques commerciales ont agi comme un trou noir assoiffé de liquidités nouvelles, consommant toute la monnaie créée, laissant presque supposer que la monnaie était « magique ».

Étant donné la facilité déconcertante avec laquelle les marchés financiers ont consommé la monnaie de banque centrale, sans provoquer d’inflation dans l’économie dite réelle, les banquiers centraux ont continué de verser les milliards sur les marchés financiers jusqu’à créer des bulles en tout genre sur les actifs financiers. Bien entendu, la première bulle financière a été créée sur le marché de la dette. Cette bulle obligataire confirme l’effet décrit par Cantillon (économiste irlandais du XVIIIe siècle) : la monnaie créée engendre d’abord une hausse des prix là où elle est injectée.

Mais comme le stipule la théorie émise par Cantillon, « une injection de monnaie dans l'économie exerce un effet progressif et différencié sur les prix au fur et à mesure que la monnaie se propage par les échanges, à partir du point où elle a été injectée ». Les marchés actions et le marché de l’immobilier ont très rapidement suivi le pas des marchés obligataires.

Jusqu’en 2020, la monnaie créée par les banques centrales a engendré une inflation des prix à la consommation très modeste, puisque jusque-là, cette même monnaie est restée enfermée dans la sphère financière, créant ainsi des bulles et des inégalités de richesse de plus en plus criantes. L’austérité budgétaire et la pression sur les salaires ont aussi permis de limiter l’inflation des prix à la consommation, et de « justifier » la politique de création monétaire des banques centrales.

Tant que la montagne de monnaie n’était pas captée par les radars des indices qui calculent l’inflation du panier de la ménagère, les banques pouvaient s’en donner à cœur joie pour nourrir le monstre insatiable que représente la finance. On pourrait dire que tant que l’inflation enrichissait Wall Street (la finance et ses initiés) sans impacter Main Street (l’économie réelle), les banques centrales pouvaient continuer la création de monnaie « magique ».

Le Covid, le grain de sable dans le système ?

Tout se passait bien pour la finance et les banques centrales : des marchés financiers en lévitation malgré une croissance en berne et une inflation des prix à la consommation modérée. Mais un élément imprévu, le Covid-19, vint contester ce déroulement monétaire presque idyllique. Cette fois, le réel s'est mêlé au monde virtuel de la finance : l’économie s'est mise à l’arrêt, les chaînes de production et d’approvisionnements se sont rompues ; en même temps, les États accéléraient leur endettement pour garantir les emprunts des entreprises en difficulté et pour subventionner les ménages et les entreprises.

Ralentissement économique couplé à une hausse vertigineuse de la création monétaire : c’est un vrai coup de ciseaux ! Jamais les spéculateurs n’ont eu entre leurs mains autant de liquidités pour jouer sur la hausse des matières premières et parier sur la hausse des cours, pariant sur une reprise économique soutenue post-confinements. Quant à ceux qui ont réellement une utilité à acheter les matières premières, jamais il n’a coûté si peu financièrement de « prendre de l’avance sur le temps » en constituant des stocks grâce à un endettement peu coûteux, voir gratuit jusqu’au début de l’année 2022.

La montagne de liquidités monétaires disponible, à laquelle il faut ajouter les dysfonctionnements des chaînes de production et des chaînes d’approvisionnements, a provoqué une hausse des cours des matières premières quasi hystérique durant l’année 2021 (bien avant la guerre en Ukraine). Comme le résumait si finement l’homme politique et écrivain Jean Mistler : « Il y a inflation quand la monnaie devient plus encombrante que les denrées ».

L’inflation finit par toucher les consommateurs

Depuis l’automne 2021, l’inflation ne touche plus seulement les actifs purement financiers et immobiliers, ou les marchés des matières premières, mais aussi l’économie réelle. Nous sommes véritablement passés d’une « Wall-Street-Inflation » à une « Main-Street-Inflation ». Même si les causes de l’inflation ne trouvent pas uniquement leurs origines dans un phénomène monétaire, croire que la montagne de monnaie créée par les banques centrales allait rester hermétiquement dans le monde de la finance sans se frayer un chemin vers l’économie réelle est une pure illusion, que de nombreux économistes continuent de penser.

Ne serait-ce que le financement de la dépense publique ou l’offre de liquidités offerte avec insistance aux spéculateurs sur les matières premières, la montagne de monnaie créée par les banques centrales a joué un rôle dans la hausse des prix à la production et à la consommation. Seuls des universitaires de salon peuvent continuer de le nier. Aucun trader n’ayant les mains dans le cambouis n’ose dire que l’inflation des prix des matières premières n’a pas été facilitée par les banques centrales.

De même, seuls des keynésiens aveuglés par leur monde théorique peuvent penser qu’une accélération de la dépense publique ne génère pas d’inflation, même s’ils savent pertinemment que cette dépense publique n’a pas servi l’investissement stratégique source de richesse, mais a servi au sauvetage du monde financier et à subventionner une économie réelle à l’arrêt.

Avec une inflation à deux chiffres dans certains pays de l’Union Européenne, ce sont les déposants qui se font spolier le fruit de leur travail passé. De même, avec des salaires qui n’augmentent pas au même rythme que l’inflation, ce sont les travailleurs qui se font sucrer une partie de leur pouvoir d’achat, ou ce qui revient au même, une partie de leur temps de travail.

« C’était prévisible. C’était prédit. Et c’est arrivé. »

De plus en plus d’anciens gouverneurs de banques centrales font aujourd’hui le constat amer de la fuite en avant monétaire des banques centrales occidentales. Avant eux, la Directrice du Fonds Monétaire International, Kristalina Georgieva, a fustigé les politiques monétaires accommodantes de la dernière décennie, lors d’un débat avec Christine Lagarde (Présidente de la BCE) et Jérôme Powell (Président de la FED).

Selon elle, « Nous prenons des décisions avec un objectif en tête (sauver l'économie), et nous réfléchissons rarement à ce qui pourrait arriver qui ne soit pas notre objectif (inflation) ». Lors de ce débat, la directrice du FMI expliquait l'inflation par « trop de monnaie en circulation pour pas assez de biens ». Elle comparait les dirigeants des grandes instances monétaires à « des enfants de 8 ans qui jouent au football et qui ne peuvent se concentrer que sur le ballon sans faire attention à quoi que ce soit d'autre ». Ces dirigeants sont pris par les urgences de l’instant présent, et n'ont que la création monétaire comme réponse à donner, sans réfléchir au long terme, et à la fuite sans issue du système-dette.

De son côté, Jacques de Larosière, ancien directeur du Trésor et du FMI, et ancien gouverneur de la Banque de France, ne mâche pas ses mots :

« En réalité, derrière cette poussée d'inflation et ces phénomènes d'offre sur les matières premières, il y a une création monétaire qui a été excessive, et qui s'est petit à petit propagée dans le corps économique et social. C'est cet excès de création monétaire qui finit par nous rattraper avec l'inflation. »

L’ex-gouverneur de la Banque de France précise bien qu’il fustige « l'excès » de création monétaire, à savoir le surplus de création monétaire qui ne correspond à aucune création de valeur réelle, mais qui sert juste la finance, la spéculation, la dépense publique stérile (en termes de croissance économique). Il finit par résumer les effets pervers des politiques monétaires accommodantes :

« L'inflation est néfaste, car cela tue l'économie, cela tue les revenus réels, cela appauvrit les populations, en particulier les moins riches, et donc c'est une taxe qui ne dit pas son nom, qui n'est pas votée par le Parlement, et qui finit par être régressive du point de vue social. »

Quelques jours après, ce fut au tour de Lord Mervyn King, ancien gouverneur de la Banque d'Angleterre, de fustiger les politiques expansionnistes des banques centrales occidentales, dans une émission sur la chaîne britannique BBC. Il déclarait ainsi :

« Toutes les banques centrales occidentales ont curieusement fait la même erreur. Pendant le Covid, alors que l’économie se contractait à cause du confinement, les banques centrales ont décidé que c’était le bon moment pour imprimer beaucoup de monnaie. C’était une erreur qui a conduit à l’inflation. Il y avait trop de monnaie pour trop peu de biens, et la conséquence a été l’inflation. C’était prévisible. C’était prédit. Et c’est arrivé. »

La perte de confiance

L’inflation des prix à la consommation fait perdre du pouvoir d’achat aux ménages. Avec une monnaie qui perd de sa valeur, les citoyens perdent confiance en la monnaie. Elle n’est plus une réserve de valeur qui garde presque hermétiquement le fruit du travail passé. Or, nous avons vu que cette confiance est un des deux piliers de la finance et du système-dette. Les garants du pouvoir financier ne peuvent pas laisser filer cette confiance des citoyens dans la monnaie !

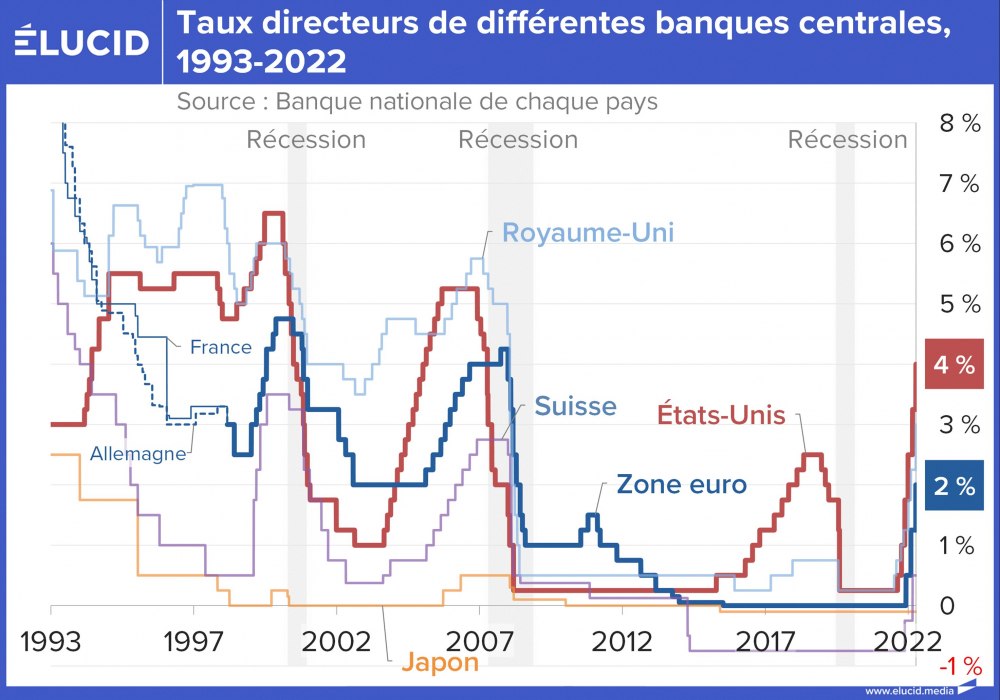

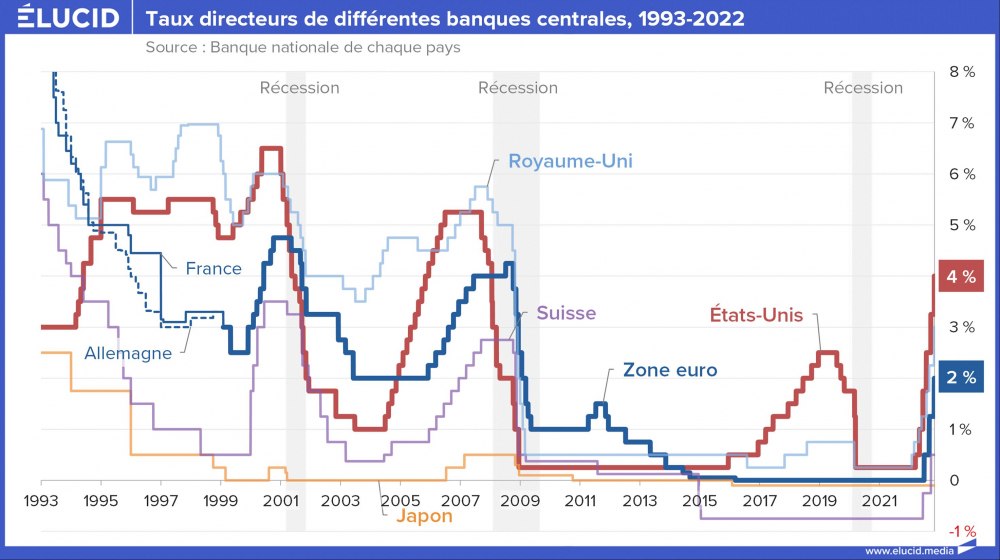

S’ils font cette erreur, ils savent pertinemment qu’ils laissent filer le levier qu’il leur confère un pouvoir presque infini sur les peuples et leurs gouvernants. Dans ce contexte, les banquiers centraux ont décidé – depuis le début de l’année 2022 – d’agir en urgence et de restaurer cette confiance en remontant agressivement les taux d’intérêt, et en réduisant drastiquement la création de nouvelle monnaie centrale.

Cette hausse des taux, couplée à un ralentissement de la création monétaire (qui sert à racheter les dettes publiques et les dettes des multinationales) a pour objectif de rendre la monnaie « plus chère » et « plus rare ». Ainsi, s’il y a moins de monnaie en circulation, alors la demande sera plus faible, et la pression à la hausse sur les prix est censée ralentir dans un moindre degré. Un des objectifs annoncés du Président de la FED est ainsi de provoquer une récession « maîtrisée » en créant du chômage :

« Nous pensons que pour faire baisser l'inflation, il faudra un ralentissement du marché du travail et une croissance sous le potentiel (…). Nous avons besoin d'une augmentation du chômage, d'un ralentissement du marché. »

Créer du chômage peut sembler cynique comme décision pour le quidam, surtout si on sait combien les banques ont été accommodantes pour sauver les marchés financiers depuis 2008. Mais c’est ainsi que fonctionne la logique du système-dette. La morale n’y a pas sa place, le bien être des ménages n’est pas une variable prise en compte dans ce système.

Dans l’esprit des banquiers centraux, il faut restaurer la confiance dans la monnaie, quoiqu’il en coûte. Rien ne semble les arrêter, pas même une récession économique qui est en réalité leur objectif annoncé. Mais une récession gentille nous disent-ils, « un atterrissage en douceur » de l’économie. Le cynisme est à son comble quand on sait que les banques centrales veulent créer une récession qui va surtout toucher les plus modestes, pour rectifier les excès de leurs politiques monétaires passées qui ont surtout permis aux plus riches de gonfler indécemment leurs patrimoines !

Depuis les annonces d’un resserrement monétaire, les marchés financiers ont commencé leur baisse. Leurs capitalisations se sont réduites de presque 20 % : un record historique.

Une situation inédite : une montagne de dette publique et privée

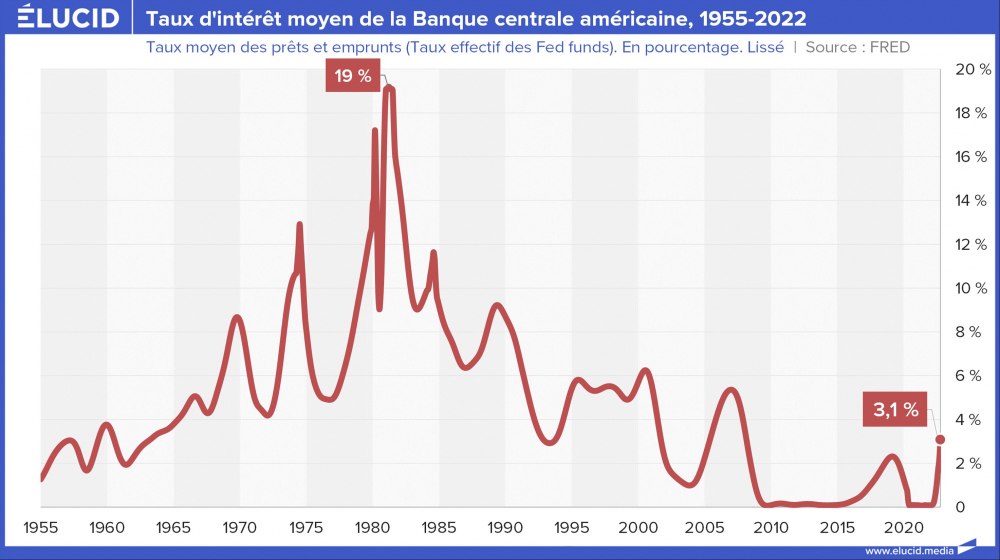

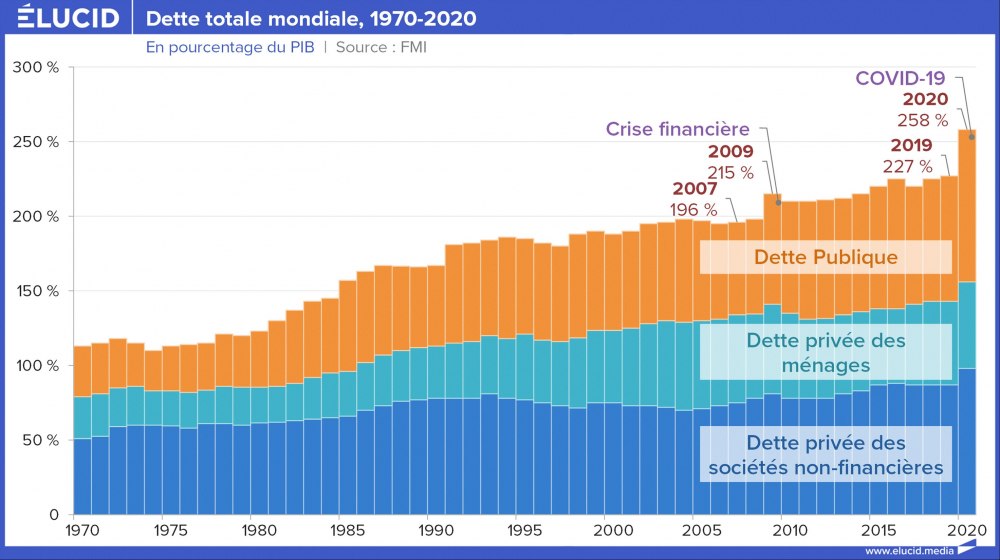

En prenant exemple sur la politique de Paul Volcker dans les années 1980 (ex-président de la FED qui fit le choix de remonter les taux d’intérêt à 18 % face à l’inflation), les gouverneurs de banques centrales actuelles savent-ils que l’endettement public et privé rapporté à la richesse créée annuellement a plus que doublé entre-temps ?

Avec la remontée historique des taux initiée depuis février 2022 par les institutions monétaires, la charge de la dette pour les États, les entreprises, et les ménages risque de devenir insoutenable. Ainsi, en France, la charge de la dette pour 2023 dépassera les 60 milliards d’euros, soit autant que le budget de l’Éducation nationale. Aux États-Unis, la charge de la dette avoisine maintenant les 800 milliards de dollars, soit autant que le budget militaire du « gendarme du monde ».

De toute évidence, les banques centrales seront face à un choix cornélien : laisser les faillites se produire et provoquer une purge financière qui sera suivie d’une récession économique sans précédent et d'un chaos social, ou essayer de gagner encore un peu de temps en baissant les taux et en rouvrant les vannes de la monnaie magique, quitte à provoquer toujours plus d’inflation et à tuer toute confiance résiduelle en la monnaie, ce qui signifiera la faillite de la monnaie-dette et des banques centrales.

Les ménages en détresse et les dirigeants politiques préféreront probablement gagner du temps et mourir à petit feu, plutôt que d’accepter une récession économique qui est inscrite dans la logique même de la monnaie-dette (génératrice de cycles du fait du caractère exponentiel des intérêts). Mais ce sont les marchés qui risquent encore une fois d’obliger les banques centrales à intervenir grâce au fameux « too big to fail » (trop gros pour faire faillite).

En effet, le système-dette est un système qui se nourrit de lui-même. Les dettes sont consenties en contrepartie d’une garantie, un collatéral : une maison, une action, un titre de dette. Plus le prix de ce collatéral augmente, et plus la capacité d’endettement est grande, et plus les prix des actifs augmentent.

Si le prix de ce collatéral baisse comme c’est le cas en ce moment, en 2022, avec la baisse récente de 20 % des marchés financiers, les garanties ne sont plus suffisantes. Devant ce scénario, soit les emprunteurs apportent des liquidités, soit ils sont contraints de vendre leurs actifs financiers. Mais comme la monnaie se fait de plus en plus rare du fait des politiques monétaires des banques centrales, les agents financiers sont dans l’obligation de vendre leurs actifs, ce qui accélère encore plus la baisse des marchés, générant une sorte de spirale infernale.

Si les marchés baissent violemment, c’est tout le système-dette qui risque de s’effondrer sur lui-même. Une situation explosive que les banquiers centraux devront gérer en intervenant, comme ce fut le cas à la suite de la crise de 2008. Si les banques centrales interviennent, la situation étant bien plus explosive qu’en 2008, la quantité de monnaie nécessaire pour sauver la finance risque d’être cette fois gigantesque.

Lorsque cette montagne de monnaie finira par se frayer un chemin des marchés financiers vers l’économie réelle (ce n’est qu’une histoire de temps), et inévitablement dépasser la quantité nécessaire pour l’économie réelle, elle risque de provoquer une inflation d’une telle ampleur que plus personne n’aura confiance dans la monnaie-dette. Les banques centrales le savent, et depuis quelques années, elles s’activent en coulisses pour avoir un plan B. Ce plan est l’instauration d’une monnaie numérique de banque centrale...

Découvrez la suite de cette analyse d'Anice Lajnef en cliquant ICI !

Cet article est gratuit grâce aux contributions des abonnés !

Pour nous soutenir et avoir accès à tous les contenus, c'est par ici :

S’abonner

Accès illimité au site à partir de 1€

Déjà abonné ? Connectez-vous

0 commentaire

Devenez abonné !

Vous souhaitez pouvoir commenter nos articles et échanger avec notre communauté de lecteurs ? Abonnez-vous pour accéder à cette fonctionnalité.

S'abonner