Article élu d'intérêt général

Les lecteurs d’Élucid ont voté pour rendre cet article gratuit.

Ayant joué avec le feu de la planche à billets, la BCE se retrouve désormais face à une inflation qui risque probablement d’entrainer le retour de la crise des dettes souveraines, et possiblement d’une crise financière bien plus large. Dans la première partie de cette analyse, nous avons vu qu’un tsunami est en train de s’abattre en silence sur le monde de la finance avec une augmentation en chaîne des taux directeurs des banques centrales. Il est temps à présent de voir ce que cela implique, et comment nous en sommes arrivés là…

Abonnement Élucid

Vous avez manqué la première partie de cette analyse ? Cliquez ICI pour la découvrir !

I. Remontée spectaculaire des taux : le scénario catastrophe

II. Comment la BCE s'est fait piéger par sa création monétaire

III. Dette publique : avec la remontée des taux, la crise financière arrive

À politique monétaire « non-conventionnelle », inflation non-conventionnelle

Nous sommes actuellement frappés par un niveau d’inflation inconnu depuis 40 ans. Face à cela beaucoup de dirigeants politiques n’hésitent pas à imputer cet évènement à la guerre russo-ukrainienne :

Biden: "We've never seen anything like Putin's tax on both food and gas." pic.twitter.com/R7w9NgX881

— The Post Millennial (@TPostMillennial) June 10, 2022

Or, si la guerre en Ukraine joue bien un rôle dans l’inflation actuelle, celui-ci n’est ni unique, ni même vraiment essentiel. Il n’y a qu’à constater que l’inflation était déjà proche de son pic quand la guerre a commencé, fin février.

En vérité, la cause initiale a été le redémarrage de l’économie après la crise du Covid, qui a désorganisé les chaînes de production, et augmenté les prix de nombreux produits, à commencer par l’énergie.

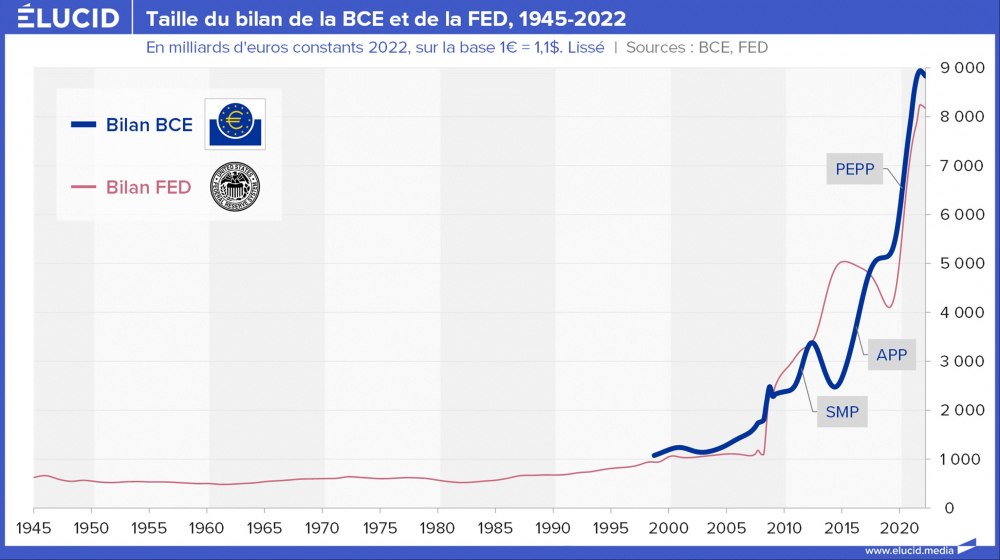

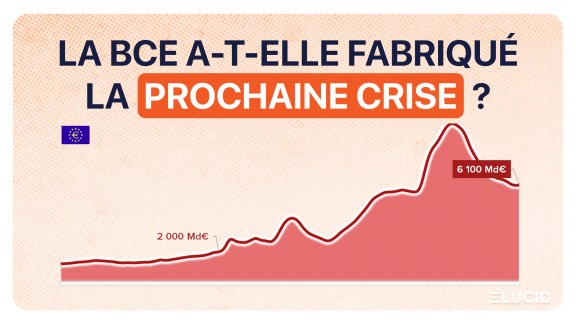

En outre, il convient de ne pas oublier le rôle joué par la création monétaire historique des banques centrales, qui ont imprimé des milliers de milliards d’euros et de dollars de nouvelle monnaie, faisant exploser leurs bilans, et les portant à des niveaux inconnus dans l’histoire.

La planche à billets de la BCE en surchauffe

Sous l'impulsion de Mario Draghi, la BCE avait commencé en 2011-2012 ses rachats de dette publique pour lutter contre la crise de l’euro dans 5 pays (Grèce, Italie, Espagne, Portugal et Irlande) par le biais du Programme d’achat pour les Marchés de Titres (SMP). Cependant, ces achats ont été « stérilisés », c’est-à-dire qu’ils n’ont pas augmenté la masse monétaire, la BCE ayant retiré le même montant de monnaie qu’elle créait par le biais de ce programme.

Forte de cette expérience relativement réussie, elle a ensuite lancé ses rachats massifs de dette publique (mais aussi dans une moindre mesure d’obligations d’entreprises privées) par création monétaire sans « stérilisation ». C’est ce qu’on appelle en novlangue « l’assouplissement quantitatif » (quantitative easing), et en langage commun « la planche à billets ». Elle est cependant indirecte, car les bénéficiaires de la monnaie créée sont les investisseurs institutionnels (banques, assurances…) qui en replacent une partie dans des actifs dans le pays concerné ou à l’international. L’inflation des prix à la consommation est donc moins importante que via la création directe pour l’État, mais il n’y a pas de miracle si la création monétaire atteint des volumes colossaux.

La BCE a réalisé cette création monétaire par le biais de deux programmes d’achats, qui ont augmenté la masse monétaire. Le premier, appelé Programme d’Achats d’Actifs (APP), a commencé fin 2014 et n’a pas cessé depuis lors ; il a concerné jusqu’à 80 milliards d'euros (Md€) d’achats mensuels en 2015 et 2016, et le total actuel dépasse 3400 milliards. Le second est le Programme d’achats d’urgence face à la pandémie (PEPP) qui a commencé en 2020 pour faire face aux énormes besoins financiers des États ; il a concerné jusqu’à 140 Md€ d’achats mensuels, et le total actuel dépasse 1700 milliards d’euros.

Comme on le voit, les montants mensuels créés en Europe ont été gigantesques. Pour fixer les idées, rappelons que la suppression de l’impôt sur la fortune a représenté environ 3 Md€, ou que les recettes mensuelles nettes de l’État français sont de l’ordre de 20 Md€.

Mais pourquoi la BCE a-t-elle décidé de procéder à une telle création monétaire, pour des montants sans commune mesure avec les sommes dépensées au pire de la grande crise de l’euro en 2012 ?

Une réaction bien trop vigoureuse

Retour en 2014 : la France se remet difficilement de la crise de 2009-2010 suivie de la crise de la zone euro de 2012, qui avait cessé avec le début des achats de dette publique par la BCE suite aux fameux « quoi qu’il en coûte » et achats de dette « sans limite » lancés par Mario Draghi en juillet et septembre 2012. Comme nous l’avons vu dans cet article, cette situation économique a entrainé en 2014 une très forte baisse des prix de l’énergie, le tout ayant conduit à une déflation, c’est-à-dire une inflation négative (très légèrement fin 2014). En août 2014, le Premier ministre Manuel Valls lançait même une « alerte à la déflation ». La BCE doit agir, et crée donc l’APP fin 2014. Et elle indique alors :

« Le Conseil des gouverneurs de la Banque centrale européenne (BCE) a approuvé ce jour les principaux détails relatifs au fonctionnement de ses nouveaux programmes d'achat de titres […] Ces mesures auront un impact important sur le bilan de l'Eurosystème et contribueront à un retour des taux d'inflation à des niveaux plus proches de 2 %. »

Quelques semaines plus tard, elle l’étend aux obligations publiques, car, face à une inflation très faible, « une réaction vigoureuse de la politique monétaire était indispensable » ; elle indique enfin que cette création monétaire « tend à soutenir l’investissement et la consommation et contribue, in fine, à un retour de l’inflation vers des niveaux proches de 2 % ».

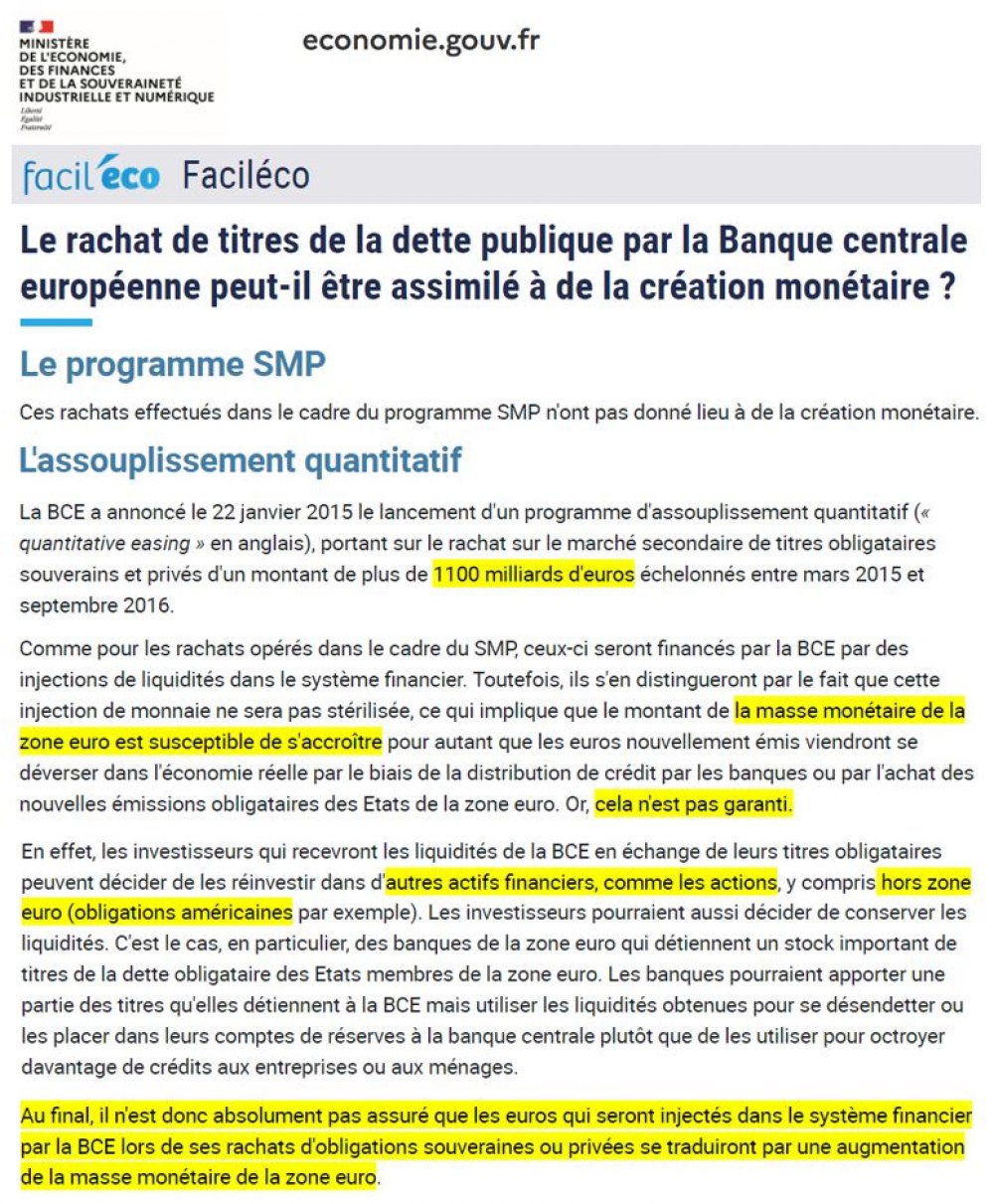

En réponse aux inquiétudes suscitées par une telle création monétaire, les politiques se sont voulus rassurants. On peut ainsi lire sur le site du ministère de l’Économie ces propos de l’époque qui ont assez mal vieilli : « Il n'est donc absolument pas assuré que les [1100 milliards d’]euros qui seront injectés dans le système financier par la BCE lors de ses rachats d'obligations souveraines ou privées se traduiront par une augmentation de la masse monétaire de la zone euro », car ils risquent d’aller gonfler le prix des actions (les millionnaires disent merci à la BCE) ou d’aller plutôt gonfler l’inflation aux États-Unis (les Américains ne disent pas merci à la BCE, mais comme la Fed a fait pareil, les Européens ont aussi reçu en retour de la monnaie excédentaire).

Au final, pour être « vigoureux », cela a été vigoureux : tout cet argent créé par la BCE a ainsi augmenté de 70 % la masse monétaire de la zone euro entre 2014 et 2022.

La BCE a également doublé la masse monétaire de la France entre 2014 et 2022, qui était pourtant restée longtemps stable.

Rappelons que la masse monétaire M1 représente essentiellement l’ensemble des dépôts sur les comptes en banque. Comme il est probable que la plupart des comptes des citoyens n’aient pas connu une telle évolution, on voit donc que cette création s’est retrouvée sur les comptes d’une fraction réduite des citoyens les plus aisés et d’entreprises financières. Cette monnaie a donc servi à alimenter d’une part la spéculation financière et d’autre part la consommation des plus aisés. Comme il y a plus d’argent à dépenser, cela augmente la demande et la capacité à payer plus cher, et donc les prix des biens et actifs demandés.

C’est pour cela que de nombreux économistes (mais pas tous) accusent cette création monétaire débridée d’avoir relancé l’inflation, comme ils l’annonçaient depuis de nombreuses années, tel l’ancien gouverneur Jacques de Larosière dans son entretien pour Élucid.

Comment la BCE essaye de camoufler son énorme erreur

L’inflation s’est finalement maintenue en territoire positif en 2015, et ce n’est que fin 2016 qu’elle est revenue à un niveau d’environ 2 %, soit l'objectif de la BCE. Le président de la BCE martelait encore fin 2015 qu’« il n’existe aucune limite particulière quant aux modalités d’emploi de chacun de nos outils », la presse notant alors qu’il était « reparti à l'offensive contre l'inflation faible ». Ce « no limits » inquiétait alors beaucoup certains analystes. L’inflation étant redevenue nulle en 2020 en raison de la crise, la BCE a continué son « assouplissement quantitatif ».

Près de 5 000 milliards imprimés plus tard, la BCE a dû se rendre à l’évidence : l’inflation avait été beaucoup trop relancée ! Les taux d’intérêt réels atteignaient en mai un record de -6 à -8 %, ce qui est difficilement supportable pour de nombreux investisseurs.

La BCE dénonce désormais l'idée selon laquelle sa politique monétaire (lancée pour augmenter l’inflation en 2014) a été à l’origine de l’inflation. On objectera que l’inflation en Suisse, pays non largement producteur de pétrole ni de céréales, mais gérant bien sa monnaie, est inférieure à 3 %. Cette vérité transparait pourtant clairement dans les justifications par la BCE de ses choix de politique monétaire.

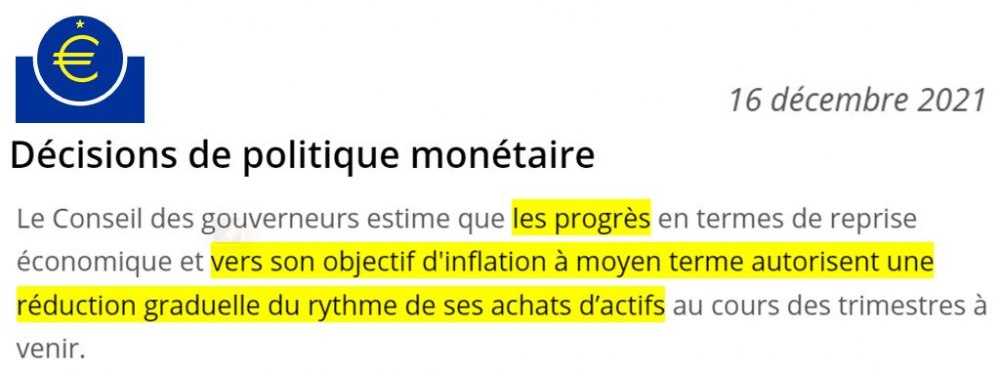

Ainsi, le 16 décembre 2021, la BCE annonce qu’elle va réduire ses achats d’actifs en raison des « progrès […] vers son objectif d'inflation à moyen terme » L’inflation était alors déjà à 5 %, gros « progrès » si l'on s'en tient à l'objectif de la BCE de passer de 0 % à 2 %. Au même moment, elle annonce la réduction immédiate du programme PEPP et sa fin pour mars 2022. Elle indique toutefois que pour ne pas serrer trop fortement les marchés, elle allait augmenter ses achats au titre de l’APP jusqu’à « 40 milliards d’euros au deuxième trimestre 2022 et de 30 milliards au troisième trimestre. À compter d’octobre 2022, le Conseil des gouverneurs continuera d’effectuer des achats nets d’actifs en vertu de l’APP à un rythme mensuel de 20 milliards d’euros pendant aussi longtemps que nécessaire pour renforcer les effets accommodants des taux d’intérêt directeurs. »

La BCE semble perdue : elle baisse fortement certains achats à cause de l’inflation, mais doit en augmenter d’autres pour garder une politique « accommodante », et donc inflationniste. Elle est par ailleurs incapable d’anticiper correctement l’inflation, qui est pourtant son seul réel objectif :

La BCE a perdu le contrôle des choses, et la réalité la rattrape, l’inflation dépassant 8 % en mai 2022. Le 9 juin 2022, elle annonce une timide hausse de son taux directeur pour le mois suivant, les passant de 0 % à 0,25 %, ce qui est dérisoire alors qu’elle anticipe une inflation est de près de 7 % pour 2022 et commence son communiqué de presse par les mots « La forte inflation est un défi majeur pour chacun d’entre nous ».

Pourtant, son action principale pour tenter de stopper l’inflation se limite à l'arrêt immédiat de tous ses achats de dette publique. Et il a fallu près de 6 mois à la BCE pour acter officiellement cette décision, alors que la situation n'a jamais cessé de se dégrader.

Cette décision, finalement inévitable, risque d’avoir de graves conséquences et pourrait potentiellement relancer une crise des dettes souveraines. Notre prochain article abordera en détail les conséquences à venir de cette situation et analysera de façon lucide le risque d'une prochaine grande crise financière.

Pour lire la suite de notre analyse, Cliquez ICI !

Cet article est gratuit grâce aux contributions des abonnés !

Pour nous soutenir et avoir accès à tous les contenus, c'est par ici :

S’abonner

Accès illimité au site à partir de 1€

Déjà abonné ? Connectez-vous

2 commentaires

Devenez abonné !

Vous souhaitez pouvoir commenter nos articles et échanger avec notre communauté de lecteurs ? Abonnez-vous pour accéder à cette fonctionnalité.

S'abonner