La hausse des taux d’intérêt en 2022 a frappé de plein fouet le marché immobilier, entraînant un recul des prix de 10 à 15 % dans de nombreuses communes d’Île-de-France. Ce retournement a surtout bousculé une certitude devenue presque culturelle : l’idée que « la pierre » monte toujours, année après année, parfois à des rythmes indécents. Depuis fin 2024, les prix ont cessé de chuter et les ventes reprennent doucement. Doit-on pour autant parler de reprise durable ou d’un simple répit ? Entre des taux d’emprunt toujours élevés et un contexte économique incertain, le marché se stabilise sans retrouver l’euphorie d’antan. Malgré cette légère correction, les logements restent peu abordables au regard des revenus, alimentant le sentiment d’une perte de pouvoir d’achat. Autrefois dopé par des crédits bon marché et des plus-values faciles, l’immobilier français aborde une ère plus mesurée où stagnation et vigilance pourraient devenir la norme. La flambée des prix immobiliers qui a fait la fortune de nombreux propriétaires appartient désormais au passé.

Cette analyse graphique originale d'Olivier Berruyer pour Élucid est une mise à jour de notre suivi régulier et actualisé des grands indicateurs économiques.

En complément de cette analyse, vous pouvez tester vos cas particuliers dans le simulateur immobilier que nous avons spécialement développé pour vous : NOTRE SIMULATEUR IMMOBILIER EST DISPONIBLE ICI

1- Les prix immobiliers repartent à la hausse

2- Une chute importante des prix réels à Paris

3- Le rebond des ventes immobilières

4- La fin des prêts immobiliers pas chers

5- La crise immobilière de 2022 est terminée

6- Quel avenir pour le marché immobilier ?

Ce qu'il faut retenir

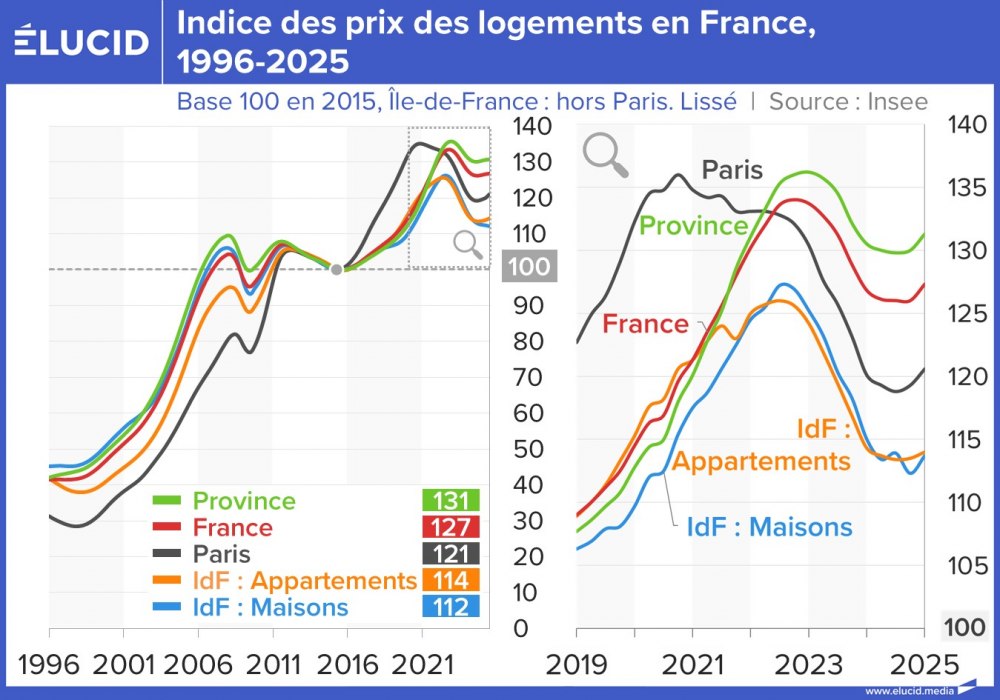

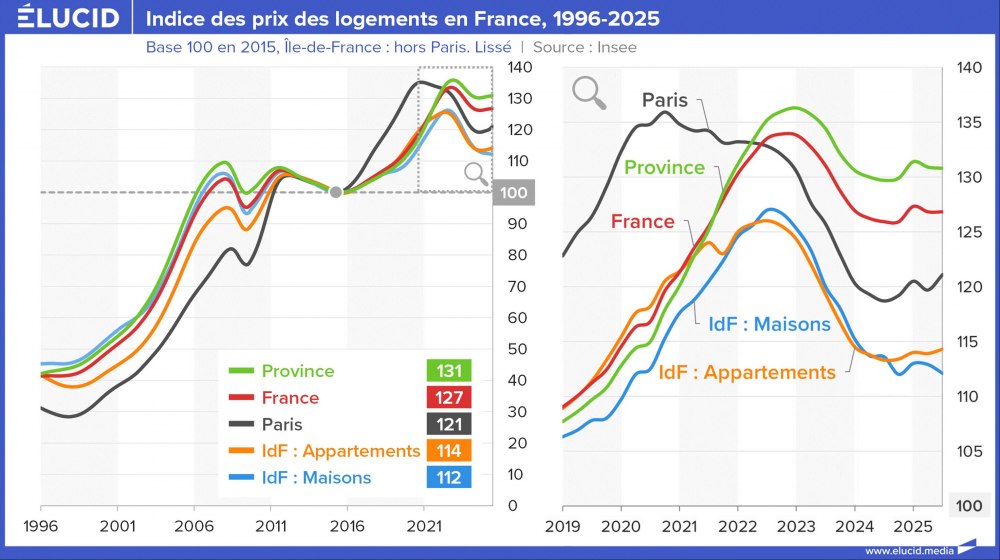

Les prix de l’immobilier ont spectaculairement augmenté en France en 25 ans. C’est un phénomène bien connu : il a permis à de nombreux propriétaires de s’enrichir grâce à la prise de valeur de leur bien immobilier, acheté à bas coût avant l’entrée dans le XXIe siècle. Le point haut de cette bulle s’est situé entre 1997 et 2008 ; elle a ensuite dégonflé lors de la crise des subprimes, avant de repartir à la hausse dès 2016, moins violemment qu’avant, mais tout de même à un rythme d’environ +5 % par an.

Cependant, comme nous l’avions expliqué dès 2022, cette tendance a fini par se retourner sous l’effet de la hausse des taux d’intérêt.

Les prix immobiliers repartent à la hausse

Les chiffres de ce trimestre confirment que les prix immobiliers ont terminé leur baisse fin 2024. Ils tendent plutôt à stagner partout en France.

Seul le prix des maisons en Île-de-France continue de baisser.

Lisez la suite et soutenez un média indépendant sans publicité

S’abonnerAccès illimité au site à partir de 1€

Déjà abonné ? Connectez-vous

1 commentaire

Devenez abonné !

Vous souhaitez pouvoir commenter nos articles et échanger avec notre communauté de lecteurs ? Abonnez-vous pour accéder à cette fonctionnalité.

S'abonner